こんにちは!前回のお話で生前贈与について紹介させていただきました!

贈与は税金が絡んでくるのでなんとなくの知識で行うと後々苦労するケースがあります。

そうならない為に今回は贈与について最低限知るべき事を解説していきたいと思います!

贈与をする場合は最低限これは覚えておこう

贈与税という税金がある

贈与は税金が絡んでくると言いましたがそれが贈与税です。

贈与税の算出方法はこのようになります

この110万が基礎控除額で年間110万円を超えた金額に対して贈与税が発生します。

110万は贈与者1人につき110万控除ではなく受贈者1人に対してです。

例えば父と母から100万ずつ贈与された場合は贈与金額が200万となる為贈与税が課されます

贈与者=資産をあげる側受贈者=資産をもらう側

贈与税は累進課税制度のため贈与金額が多くなるにつれ税率は上がっていく仕組みです

贈与時の注意点

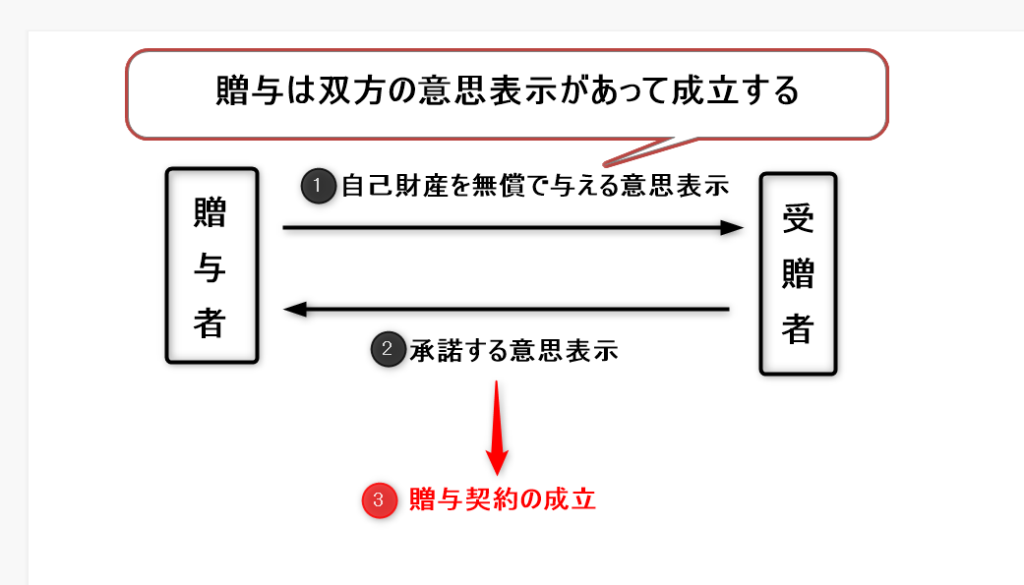

まず贈与の定義は

(贈与) 第五百四十九条 贈与は、当事者の一方が自己の財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。

引用:民法第549条

要するに贈与は「あげるね」「貰うよ」といったあげる意思ともらう意思がないと贈与として成立しません。

この双方の意思表示がなく受贈者が贈与されている事を知らずに贈与者が一方的に預金を子供名義とするケースが多いです。

これをすると相続発生時に子供や孫の名義でも被相続人の財産とみられ相続税の課税対象になる場合があります。

定期贈与

定期贈与は定期の給付を目的とする贈与で税務上初年度に定期金の権利を贈与したことになります。

どういった事かと言うと例えば

500万の資金を贈与税がかからないように毎年100万を5年に分けて贈与した場合など金額だけ見れば基礎控除(110万)以内になります。

でも、それって税金逃れの為に100万に分けているだけで500万をあげる意思がありますよね?と見られてしまい初年度に500万の権利を贈与されたと計算されます。

定期贈与は初年度に全額贈与があったものとされるため過去に遡って申告対象になる事から加算税が発生し贈与税+αで課される可能性があります。

みなし贈与

形式上は贈与に該当しないが経済的効果から実質的に贈与と同じ扱いになります。

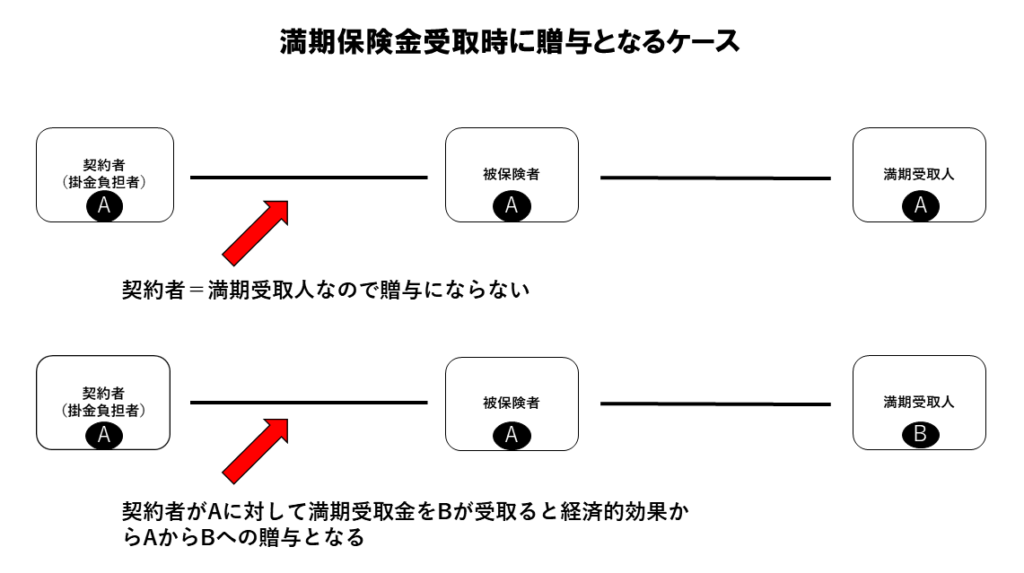

私が業務で携わる中で多いのが保険によるみなし贈与です。

これは保険契約名義は子供だがその掛金を負担しているのが両親や祖父母であるケースです。

保険満期により契約者名義の子供が満期金を受け取る場合に子供は保険料負担がないが満期金のみを受け取る事でその満期金を贈与により取得したものとみなされます。

下の図のようなケースです。

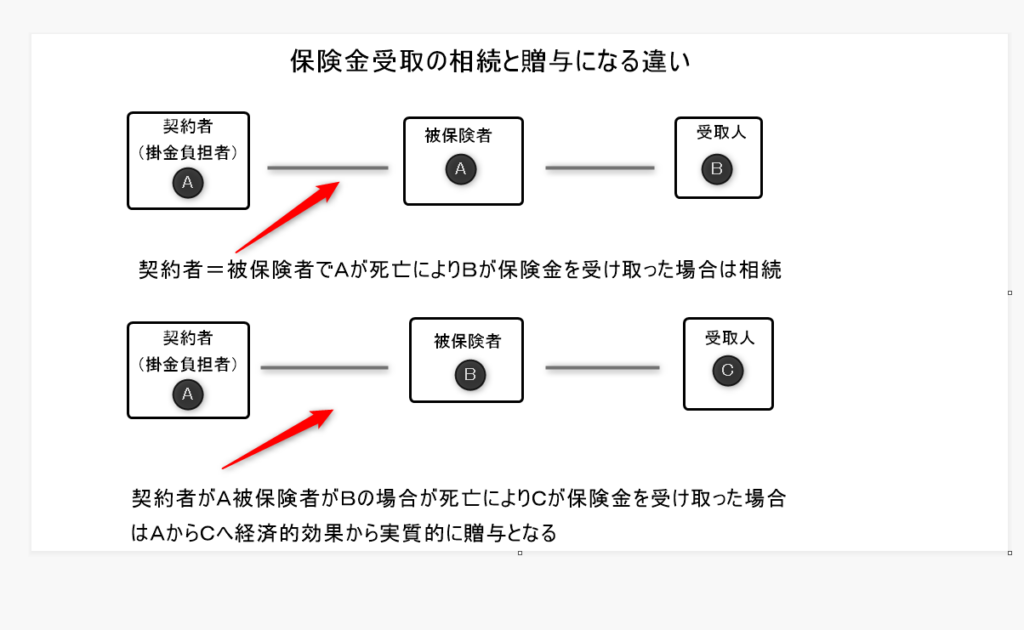

死亡保険金受取時も契約形態によって贈与と見なされる場合があり注意が必要です。

以下のような契約形態だと贈与になる可能性があります

みなし贈与になるケースであるのが低額譲受と債務免除です

低額譲受は通常の価値(時価)より低い価格で取得した事による差額相当の金額を譲渡者から贈与により取得したものとみなされる事、

債務免除は債務の免除や引き受けによる利益を得た事で債務を免除した・引受た人から債務分を贈与により取得とみなされる事です

私自身はこういったパターンに携わる事は少ないですが実際に資産を贈与された訳ではないが経済的効果といった点から贈与になるので知っておくといいです。

名義預金

名義預金は贈与と認められないケースで知らずにやってしまっている事が多い印象です。

贈与する為に子供や孫の口座を開設・管理してその口座に毎年贈与しているがその口座に贈与はされている事を名義人が知らない事があります。

それは名義が違うだけで管理・預金しているのは贈与者となり贈与者の資産として相続発生時には相続資産として課税対象になります。

よく『贈与のお金をあてにして生活や買い物すると本人のためにならないから内緒にしている』『相続税対策にもなるから贈与しているけど資産状況を知られたくないから秘密でやっている』と言う人は多いです。

贈与をする場合はこれを一緒にやっておく

双方の同意を残す

贈与の定義は何度もお話しましたが双方の意思表示が必要です

贈与者と受贈者の意思表示があれば贈与契約は成り立ちますが第三者が見た時に同意がある事を明らかにするとより同意があった事の証明になります。

その証明として贈与契約書を作成するといいでしょう。

贈与契約書は贈与者と受贈者間で贈与を行う契約書になるので双方の同意があった旨を記載できるため「お互いが意思表示しているよ」と第三者がみてわかる書類になります。

贈与契約書はwordなどで作成することもできますし、ひな型をダウンロードすれば専門家でなくても作成する事ができます。

双方の同意がみてわかるように署名や日付は手書きで贈与者・受贈者本人がおこないましょう

贈与時期や金額は一定にならないようにする

毎年同じ日付、金額だと定期贈与と見なされる可能性があるため暦年贈与を行う時は毎年同じ月にするのでなく時期を変える、更に贈与金額も変える事や贈与をしない年を作るのもいいです。

印鑑や通帳は受贈者が管理する

名義預金にならないよう贈与を受ける通帳や印鑑は受贈者自らが管理するようにしましょう

よく親・祖父母が通帳と印鑑をセットで持って管理している場合がありますがそれだと名義預金に見られてしまう可能性があるためそれは避けましょう

その他の贈与

これまで説明した贈与は暦年贈与という方法ですが贈与には目的ごとに非課税となる贈与がある為目的にあう贈与を選べば110万に捉われずに贈与が可能になります。

それが以下の贈与です。

これらの贈与は年齢や所得要件の他、税務署への届け出が必要など事前に確認が必要です。

詳しい要件や方法は今後別記事でまとめさせて頂きます。

以上が贈与についてでした!

贈与は相続対策にも有効な方法ですが正しく行わないと効果を発揮しない恐れがあります!

贈与者・受贈者双方が正しく贈与を理解しておきましょう!

では!また!

贈与は贈与者・受贈者双方に意思表示があって成り立つ

定期贈与・みなし贈与・名義預金に見られないように対策する

贈与契約書をつくる

贈与時期と金額は一定にしない

印鑑・通帳は受贈者が管理する